中华网财经9月16日讯 东莞农村商业银行今日(9月16日)至9月21日起招股。东莞农商银行计划发行11.5亿股H股,一成于香港作公开发售,集资最多近100亿港元,招股价介乎7.92港元至8.71港元,每手1000股,一手入场费约8797.8港元。东莞农商银行预期9月29日挂牌。

东莞农村商业银行所得款项净额将用于强化其资本基础,以支持业务持续增长,拟将所得款项净额可补充其核心一级资本,从而提升资本充足指标,包括核心一级资本充足率、一级资本充足率及资本充足率。

东莞农村商业银行总资产5645.58亿元

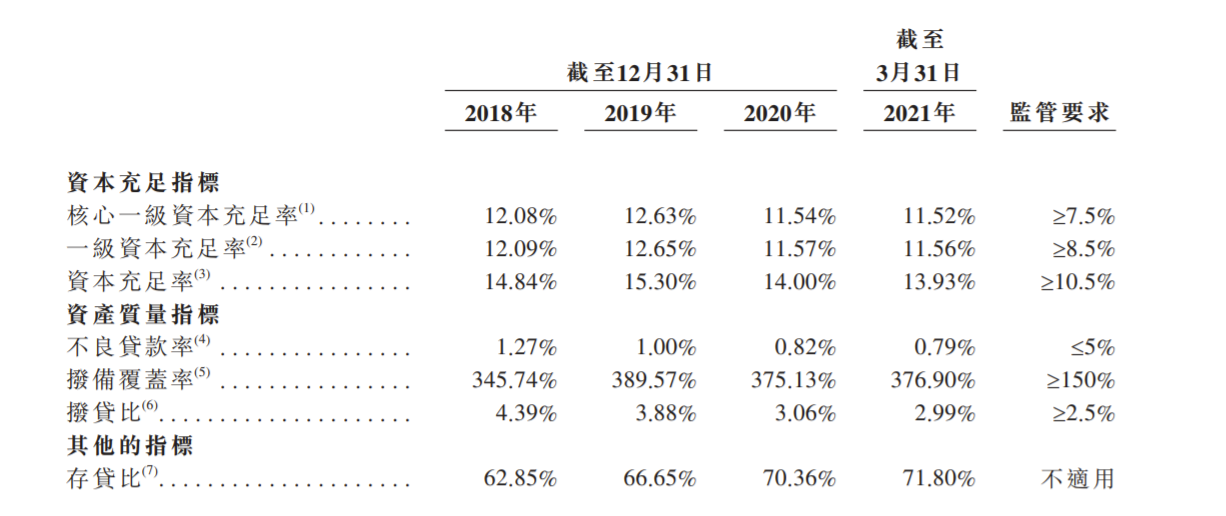

东莞农商行总资产由截至2018年12月31日的人民币407,904.7百万元增至截至2020年12月31日的人民币548,402.0百万元,年均复合增长率为16.0%。截至2021年3月31日,东莞农商行总资产进一步增至人民币564,558.2百万元。不良贷款率截至2018年、2019年及2020年12月31日分别为1.27%、1.00%及0.82%。截至2021年3月31日的不良贷款率再降至0.79%。

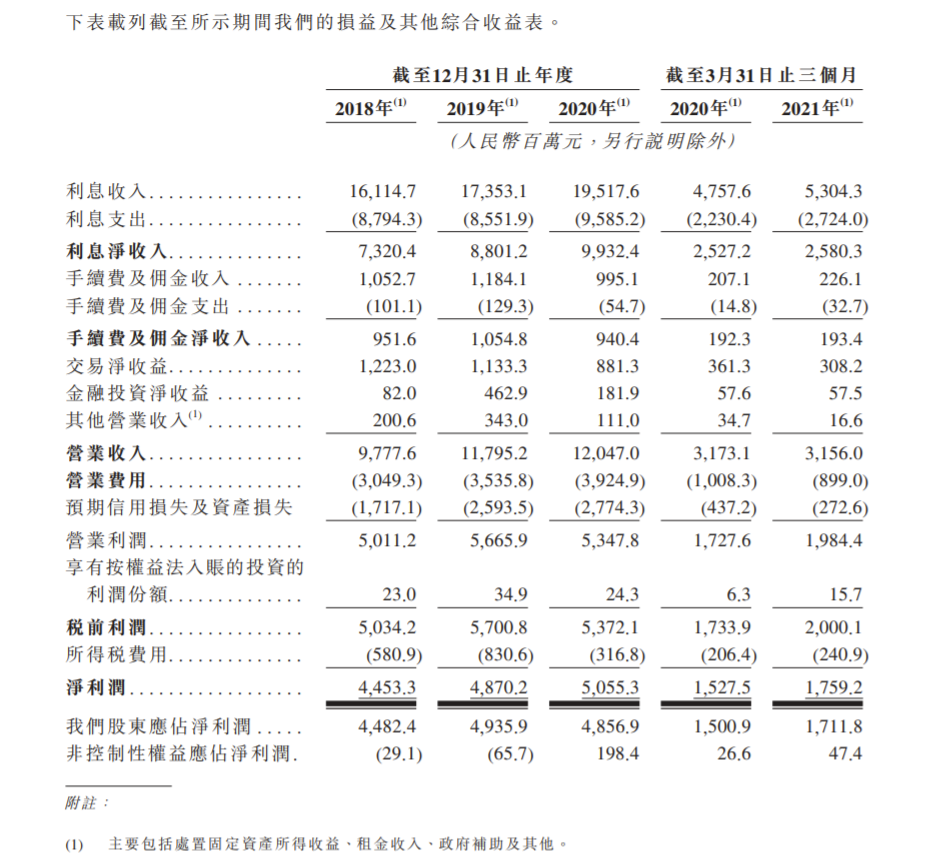

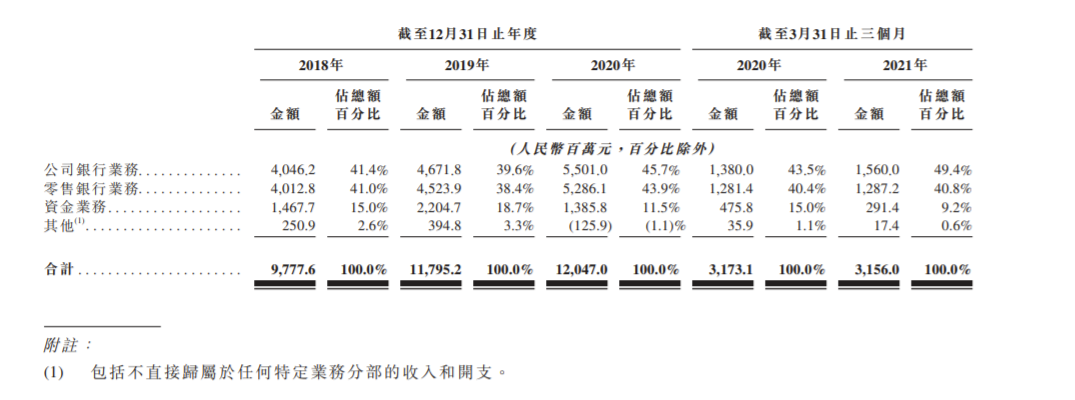

2020年营业收入120.47亿连续三年增长

东莞农商行营业收入由截至2018年12月31日止年度的人民币9,777.6百万元增至截至2020年12月31日止年度的人民币12,047.0百万元,年均复合增长率为11.0%。截至2020年及2021年3月31日止三个月,东莞农商行营业收入分别为人民币3,173.1百万元及人民币3,156.0百万元。

利息净收入由截至2020年3月31日止三个月的人民币2,527.2百万元增加2.1%至截至2021年3月31日止三个月的人民币2,580.3百万元,主要是由于利息收入增加11.5%,该增长是由于客户贷款及垫款平均规模增加26.2%导致生息资产平均余额增加20.7%。

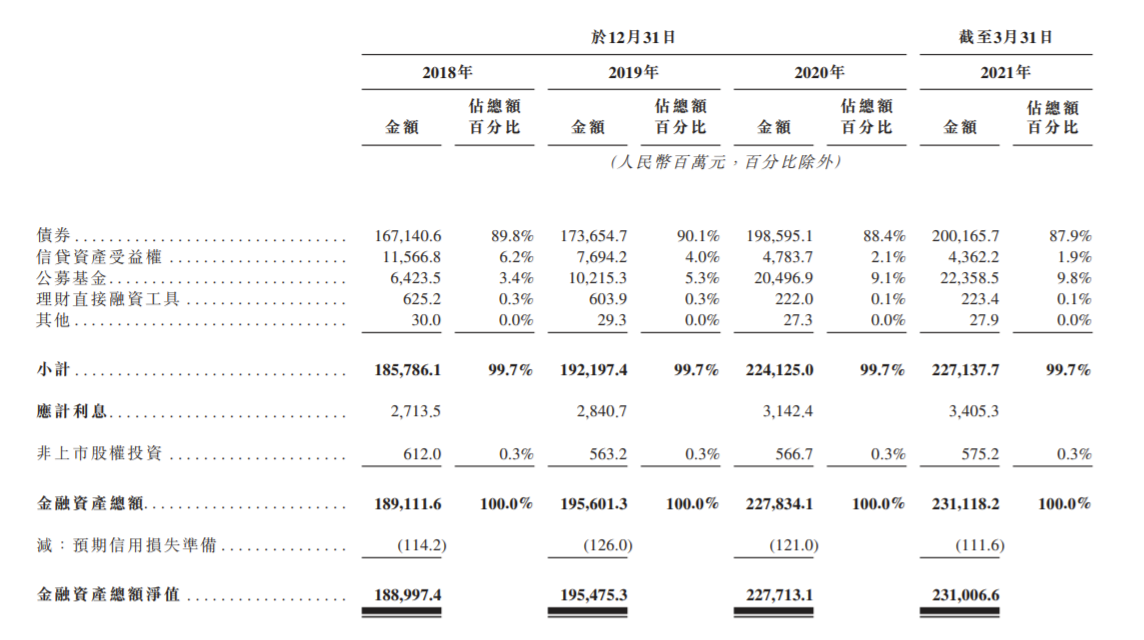

债券为东莞农商行金融投资的最大组成部分

东莞农商行金融资产主要包括债券、信贷资产受益权、公募基金、理财直接融资工具及若干其他类金融资产。债券为东莞农商行金融投资的最大组成部分,截至2018年、2019年及2020年12月31日与截至2021年3月31日止三个月,分别占东莞农商行金融资产总额的89.8%、90.1%、88.4%及87.9%。

不良贷款率较低且逐年下降

于2018年、2019年及2020年12月31日与2021年3月31日,东莞农商行的不良贷款率分别为1.27%、1.00%、0.82%及0.79%,不良贷款率较低且不断下降。截至2018年、2019年及2020年12月31日与2021年3月31日,通过转让不良贷款而减少的不良贷款本金额分别为人民币441.1百万元、人民币211.9百万元、人民币87.4百万元及人民币26.1百万元。

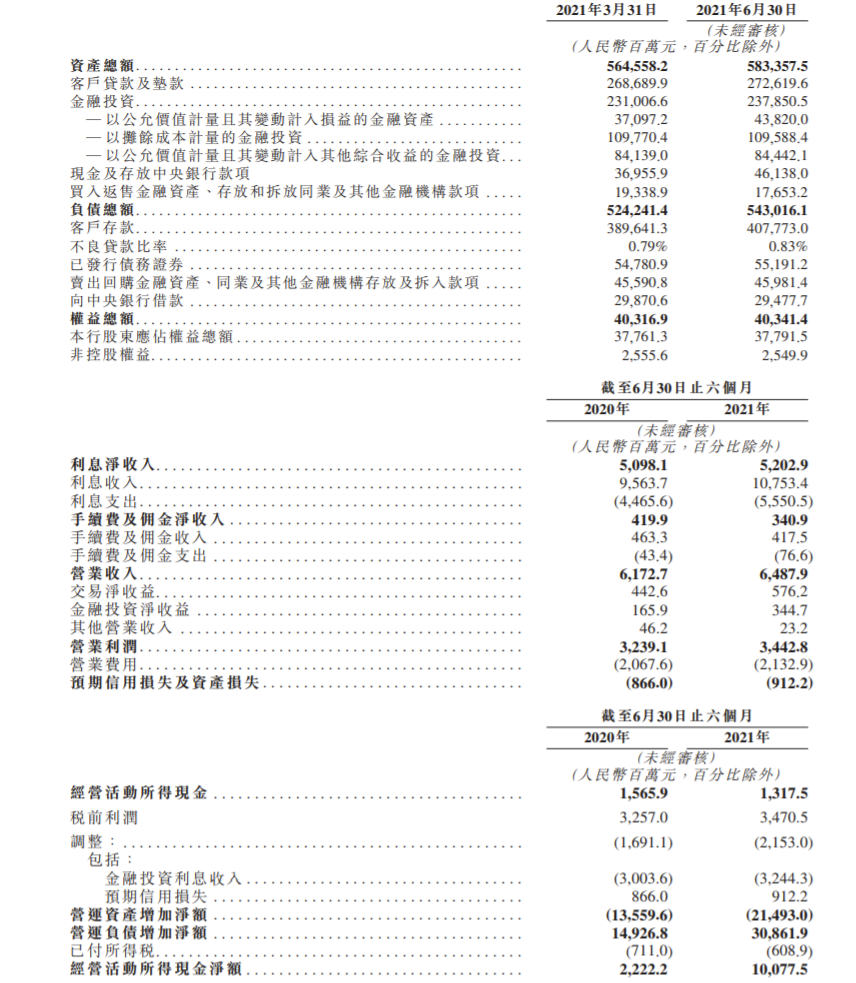

截至2021年6月30日,东莞农商行的负债总额较2021年3月31日的人民币524,241.4百万元增加3.6%至人民币543,016.1百万元,主要由于东莞农商行努力吸纳更多企业存款,客户存款由2021年3月31日的人民币389,641.3百万元增加4.7%至2021年6月30日的人民币407,773.0百万元。截至2021年6月30日止六个月,东莞农商行的经营收入由2020年同期的人民币6,172.8百万元增加至人民币6,487.9百万元,按年上升5.1%。

大部分利润源自客户贷款利息收入

招股书显示,往绩记录期间,东莞农商行的大部分利润源自客户贷款的利息收入。截至2018年、2019年及2020年12月31日止年度与截至2020年及2021年3月31日止三个月,客户贷款利息收入分别为人民币8,598.4百万元、人民币10,149.5百万元、人民币12,728.3百万元、人民币3,028.5百万元及人民币3,510.9百万元,分别占东莞农商行同期利息收入的53.4%、58.5%、65.2%、63.7%及66.2%。

截至2018年、2019年及2020年12月31日与2021年3月31日,东莞农商行的客户贷款及垫款结余净额分别为人民币157,445.7百万元、人民币198,970.6百万元、人民币254,641.8百万元及人民币268,689.9百万元,分别占同日东莞农商行总资产的38.6%、43.1%、46.4%及47.6%。

截至2018年、2019年及2020年12月31日与2021年3月31日,东莞农商行向房地产业发放的公司贷款分别占公司贷款总额约8.8%、8.6%、7.9%及8.8%。

主要业务包括公司银行、零售银行及资金业务

东莞农村商业银行主要业务包括公司银行、零售银行及资金业务,核心客户群包括村组、现代三农客户、小微企业、政府实体、私营企业及国有企业。

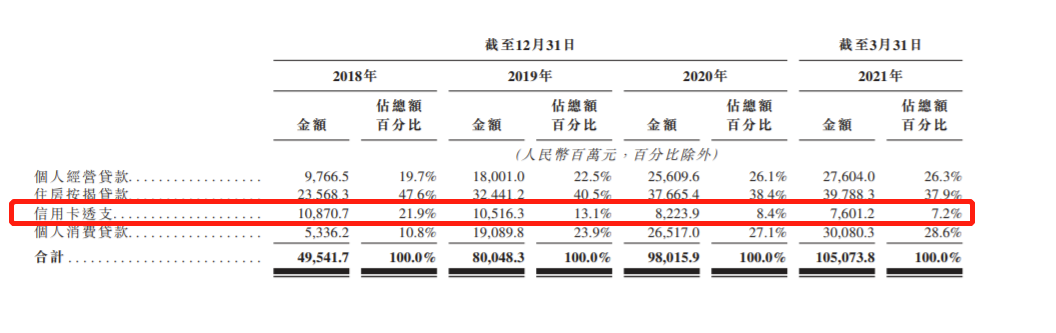

2021年前三个月信用卡发卡51万张 透支额连续三年下降

招股书显示,截至2018年、2019年及2020年12月31日与2021年3月31日,东莞农村商业银行分别合计发行约229,000张、339,000张、483,000张及510,000张信用卡。信用卡透支分别为人民币10,870.7百万元、人民币10,516.3百万元、人民币8,223.9百万元及人民币7,601.2百万元。